Procena vrednosti – kako da investirate kao Warren Buffett?

Na Forbes-ovoj listi najbogatijih ljudi na svetu za 2021. godinu, na šestom mestu, sa procenjenim bogatstvom od 96 milijardi $ nalazi se Warren Buffett, generalni direktor kompanije Berkshire Hathaway. Berkshire Hathaway je danas investiciona kompanija koja poseduje udele u multinacionalnim kompanijama, kao što su Apple, Duracell, Coca-Cola itd.

Warren Buffett se smatra jednim od najboljih investitora svih vremena. Prorok iz Omahe je učinio popularnim pristup investiranju koji se na engleskom jeziku zove value investing (investiranje zasnovano na vrednosti), koji zahteva procenu vrednosti imovine u koju se ulaže. Vrednost imovine bi Buffett objasnio sledećom definicijom:

‘’Vrednost bilo koje akcije, obveznice ili biznisa danas je utvrđen novčanim prilivima i odlivima – diskontovanim adekvatnom kamatnom (diskontnom) stopom – koji se mogu očekivati do kraja preostalog veka trajanja imovine.

Ovakav pristup investiranju se može primenjivati prilikom kupovine kompanija koje se ne kotiraju na berzi, hartija od vrednosti (poput akcija i obveznica) koje se kupuju na berzi, nekretnina i druge imovine.

Zašto je bitna procena vrednosti?

Value investing se zasniva na pretpostavci da u određenim slučajevima dolazi do značajne razlike između tržišne cene imovine i njene stvarne (intrinzične) vrednosti, odnosno Buffett-ovim rečima:

‘’Cena je ono što plaćate. Vrednost je ono što dobijate.’’

Suština Buffett-ovog pristupa investiranju je da tražite imovinu koja je potcenjena na tržištu. Kupujte imovinu čija je trenutna cena znatno niža od njene vrednosti.

Međutim, postavlja se pitanja kako proceniti vrednost imovine. Nikada se ne mogu sa potpunom sigurnošću predvideti novčani tokovi koje će određena imovina generisati tokom svog veka trajanja.

Mnogi će iz tog razloga steći utisak da je procenjivanje vrednosti imovine gubljenje vremena i da je bolje pratiti trenutna tržišna kretanja: ukoliko cena imovine raste, kupiti tu imovinu po jednoj ceni, pa preprodati po višoj, ne analizirajući da li je ta imovina potcenjena ili precenjena.

Iako je činjenica da je moguće špekulativnim trgovanjem na kratak rok zaraditi novac, value investing donosi nekoliko koristi.

Procena vrednosti disciplinuje Vaše investiranje. Tera Vas da dobro razmislite o svojoj investiciji i budete svesni njenih rizika. Ako ulažete u određenu kompaniju, moraćete da razmislite o grani i ekonomiji u kojoj posluje, nivou zaduženosti, njenoj profitabilnosti itd. Nateraće Vas da razmišljate o poslovanju te kompanije i na kraju krajeva, razvijaćete analitičke sposobnosti koje će Vas činiti boljim preduzetnikom i menadžerom, a ne samo boljim investitorom. Buffet-ovim rečima:

’’Bolji sam investitor, jer sam biznismen, a istovremeno sam bolji biznismen, jer sam investitor.’’

Value investing takođe ima psihološku komponentu. Zamislite da kupite akciju kompaniju i njena cena padne za 50% dan nakon što ste je kupili. Procena vrednosti koju ste izvršili pre kupovine akcije Vam je oslonac u ovakvim trenucima. Nećete paničiti, razmislićete o uzrocima pada cene.Čak ćete možda odlučiti da kupite još akcija, jer su postale jeftinije.

Istorijski, value investing najbolje rezultate ne daje u prosperitetnim godinama, već u godinama krize, kada cene svih oblika imovine padaju i kada najveći broj investitora gubi novac. Zato od ovakvih investitora možete učiti ne samo o finansijama, već i naučiti važne životne lekcije, o čemu postoji izuzetan Google Talk.

Procena vrednosti – da li je diskontovanje novčanih tokova jedina opcija?

Iako se u akademskim krugovima, kao i među investitorima, metod diskontovanih novčanih tokova smatra najadekvatnijim metodom procene vrednosti, on nije jedini.

Čak i pojedini investori koji pripadaju školi value investing-a, ne koriste metod diskontovanih novčanih tokova, već koriste druge pristupe i metode. Često koriste tržišne multiplikatore: ako je u toj grani tržišna vrednost kompanija u proseku jednaka pet puta neto dobit, u tom slučaju i sama kompanija koja se procenjuje vredi pet puta neto dobit.

Ono što bi bio moj lični savet je da se metod diskontovanih novčanih tokova primenjuje kod donošenja investicionih odluka, makar kao dodatni back – up metod.

Pretpostavimo da Vam Vaš konkurent ponudi svoju kompaniju na prodaju. Konkurent kaže da je granski multiplikator 6, odnosno da kompanije u Vašoj branši vrede 6 puta neto dobit. Da li treba da prihvatite njegovu ponudu?

Predlažem Vam da uradite kratku računicu diskontovanih novčanih tokova. Utvrdite profit koji kompanija koju preuzimate treba da ostvari u budućnosti da bi se opravdala vrednost transakcije. Ukoliko smatrate da su ti projektovani profiti lako dostižni, u tom slučaju je vrednost kompanije veća od njene cene i isplativo je da je preuzmete.

Naime, kada koristite tržišni multiplikator, pretpostavljate da su sve kompanije u jednoj grani slične, da liče jedna na drugu. Međutim, metod diskontovanih novčanih tokova je jedini koji posmatra kompaniju koja je predmet procene kao jedinstven entitet – sa specifičnim ljudima, korporativnom kulturom, specifičnim brendom, tržišnim položajem, nematerijalnom imovinom itd.

Putem metode diskontovanih novčanih tokova kreirate priču o kompaniji, o čemu takođe postoji izuzetan Google Talk. Nikada nećete projektovati novčane tokove sa potpunom preciznošću, ali dokle god je Vaša priča logična i konzistentna, izvršena procena vrednosti će biti kvalitetna i dobra osnova za donošenje investicionih odluka.

Studija slučaja – procena vrednosti kompanije Ahold Delhaize

Kako se u praksi vrši procena vrednosti, pokazaćemo na konkretnom primeru kompanije Ahold Delhaize, koja je na srpskom tržištu prisutna kroz maloprodajni lanac supermarketa Maxi. Kompanija je nastala 2016. godine, spajanjem holandskog Ahold-a i belgijskog Delhaize-a.

Ahold Delhaize kontroliše veći broj brendova maloprodajnih radnji u 8 zemalja sveta (SAD, Nizozemska – Holandija, Belgija, Luksemburg, Češka Republika, Rumunija, Srbija i Grčka). Oko 80% neto prihoda kompanije se odnosi na prodaju prehrambenih proizvoda.

Ahold Delhaize oko 60% neto prihoda ostvaruje na tržištu SAD-a (severoistočna obala Atlantika). Prema rečima rukovodstva kompanije, oko 95% ukupnih prihoda se ostvaruje na tržištima gde je Ahold Delhaize maloprodavac broj 1 ili broj 2.

Kompanija se fokusira na trenutna tržišta. Ahold Delhaize ulaže značajna sredstva u razvoj lanaca snabdevanja i distribucije na postojećim tržištima i fokusira se na razvoj online trgovine. Kompanija je vlasnik nekoliko američkih kompanija za online dostavu hrane (Peapod, FreshDirect), kao i holandskog online maloprodavca bol.com, koji mnogi zovu holandskim Amazon-om.

Suočen sa cenovnom konkurencijom (diskontni maloprodajni lanci, online maloprodavci i dostavljači hrane, kao i Amazon, koji je preuzeo američki maloprodajni lanac WholeFoods), Ahold Delhaize na svom glavnom tržištu (tržištu SAD-a) želi da se istakne kroz drugačiju ponudu (ponudu visokog kvaliteta), raznovrsnost prodajnih kanala (klasična kupovina u supermarketu + online dostava + preuzimanje proizvoda u najbližoj prodavnici) i kroz troškovnu efikasnost.

Ahold Delhaize kroz brojke

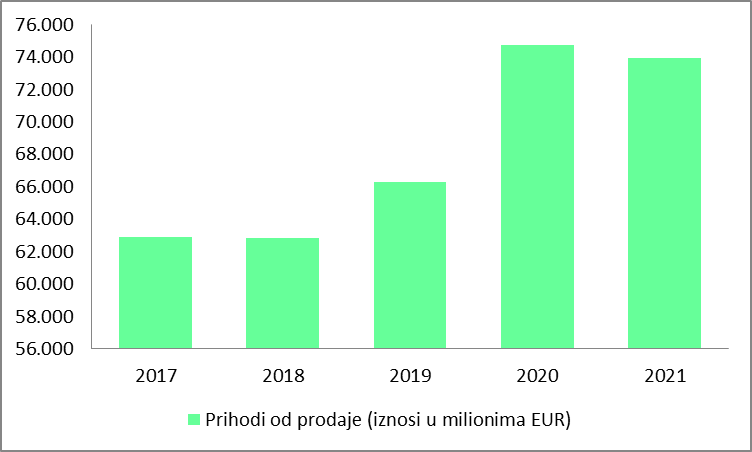

Pregled prihoda od prodaje kompanije Ahold Delhaize u prethodnih pet godina je prikazan na narednom grafikonu (iznosi u milionima EUR):

Napomena: prihodi od prodaje za celu 2021. godinu su obračunati proporcionalno, na osnovu rezultata za prvih 9 meseci

Tokom posmatranog perioda, prosečna stopa rasta prihoda je bila 4,13%. Najznačajniji rast prihoda od prodaje se dogodio u 2020. godini, kada su prihodi porasli 12%. Ovako značajan rast se dogodio u uslovima izbijanja pandemije Covid – 19, kada su potrošači usled većeg rada od kuće i ređih odlazaka u ugostiteljske objekte, počeli u većoj meri da spremaju hranu kod kuće. Za prvih 9 meseci 2021. godine, Ahold Delhaize je ostvario približno sličan nivo prihoda kao za prvih 9 meseci 2020. godine.

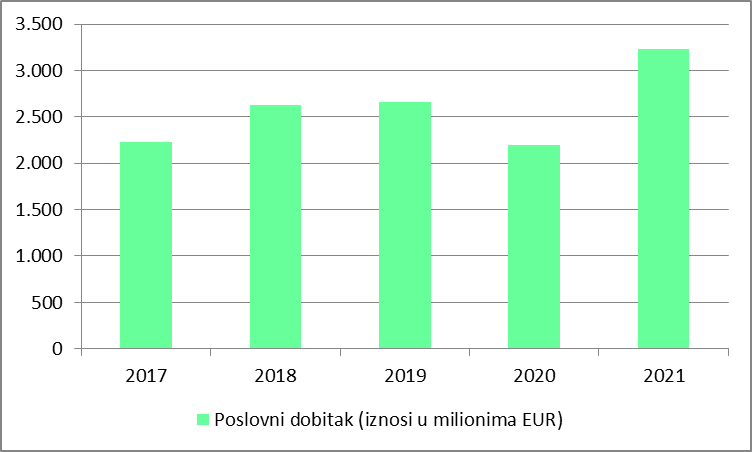

Pregled poslovnog dobitka u prethodnih pet godina je prikazan u narednoj tabeli:

Napomena: poslovni dobitak za celu 2021. godinu je obračunat proporcionalno, na osnovu rezultata za prvih 9 meseci

Tokom posmatranog perioda, prosečna stopa rasta poslovnog dobitka u apsolutnom iznosu je bila 9,81%. Iako je došlo do rasta prodaje u 2020. godini, nije došlo do rasta poslovnog dobitka. Kompanija je bila suočena sa dodatnim troškovima usled rasta prodaje, kao i usled prilagođavanja maloprodajnih radnji epidemiološkim merama tokom pandemije Covid – 19.

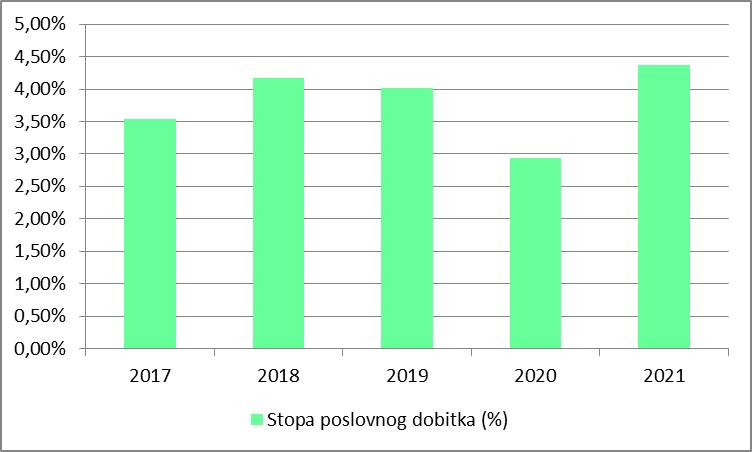

Kretanje stopa poslovnog dobitka (poslovni dobitak kao % prihoda od prodaje) je prikazano na narednom grafikonu:

Kompanija je poslovala profitabilno, ali je ostvarivala relativno niske stope poslovnog dobitka, zbog čega se trenutna strategija orjentiše na snižavanje troškova. Prosečna ponderisana stopa poslovnog dobitka za ovaj period je 3,80%.

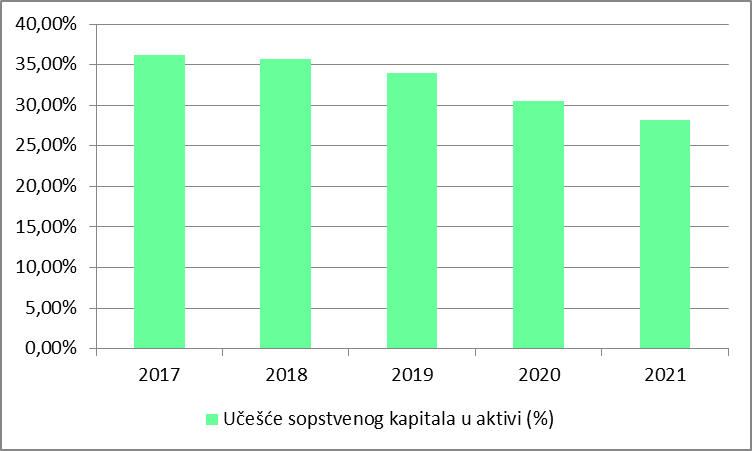

Ahold Delhaize je finansijski stabilna kompanija. Pored profitabilnosti koju ostvaruje, kompanija je umereno zadužena što se može videti na sledećem grafikonu, koji pokazuje udeo sopstvenog kapitala u ukupnoj aktivi (mada se mora primetiti blagi pad pokazatelja iz godine u godinu):

Analiza konkurencije

Kao što je ranije rečeno, maloprodaju prehrambenih proizvoda na globalnom nivou trenutno karakteriše značajna cenovna konkurencija, usled pojave novih formata online trgovine. Sa druge strane, potencijalnih tržišta za dodatan rast je sve manje – stope privrednog rasta razvijenih zemalja su relativno niske. Pored toga, najveće multinacionalne kompanije u ovoj oblasti nisu u značajnijoj meri uspele da kopiraju svoje poslovne modele na tržištima zemalja u razvoju iz dva razloga:

- Navike potrošača iz zemalja u razvoju se razlikuju od navika potrošača iz razvijenih zemalja. Iz tog razloga maloprodajni formati iz razvijenih zemalja ne uspevaju često u zemljama u razvoju

- Neophodna su značajna ulaganja kako bi se uspostavila pozicija na lokalnom tržištu (uspostavljanje distributivne mreže, izgradnja objekata na adekvatnim lokacijama itd.). Multinacionalne kompanije se često suočavaju sa lokalnim igračima, koji su već uspostavili svoje pozicije

U uslovima ograničenih potencijala za rast, većina maloprodavaca se orjentiše na snižavanje troškova i razvoj online formata trgovine.

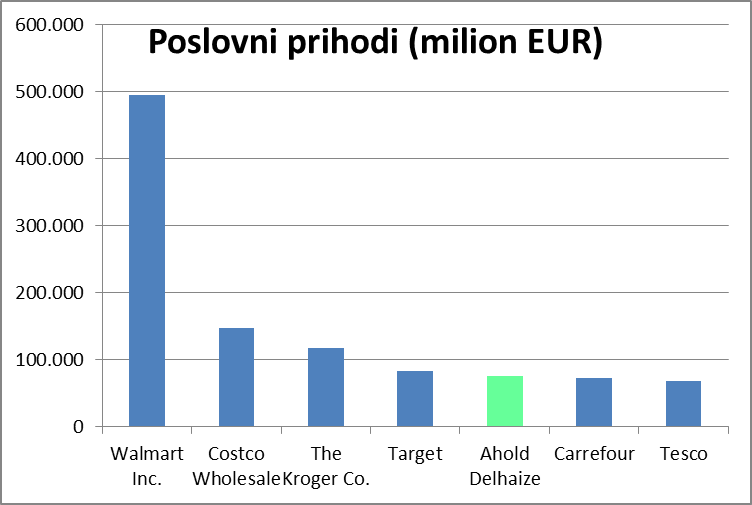

Na sledećem grafikonu možemo videti veličinu kompanije Ahold Delhaize (iznos poslovnih prihoda u milionima EUR u poslednjoj fiskalnoj godini) u poređenju sa uzorkom njegovih globalnih konkurenata:

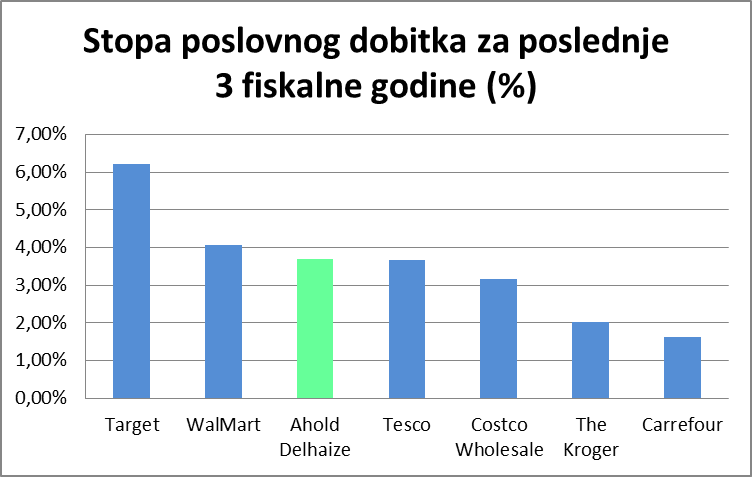

Pregled stope poslovnog dobitka za poslednje tri fiskalne godine za Ahold Delhaize i nekoliko njegovih direktnih globalnih konkurenata je prikazan na narednom grafikonu:

U pogledu poslovnog dobitka, Ahold Delhaize se nalazi u relativno povoljnoj poziciji, sa trećom najvišom stopom u odabranom uzorku. Međutim, kompanija je pod pritiskom da održi i poveća profitnu maržu, pa pokreće program troškovnih ušteda.

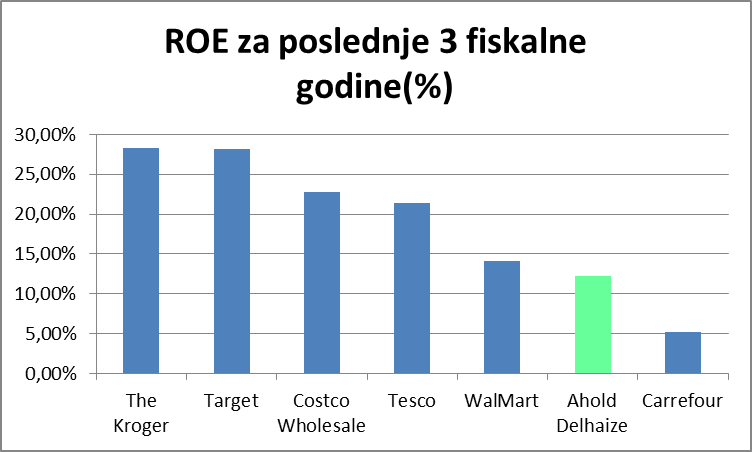

Pregled stope prinosa na sopstveni kapital (Return on Equity, odnosno ROE = neto dobitak/sopstveni kapital) za poslednje tri fiskalne godine za Ahold Delhaize i njegove globalne konkurente je prikazan na narednom grafikonu:

Prema ovom pokazatelju, Ahold Delhaize stoji nešto lošije u odnosu na konkurenciju. Kako bi unapredila ovaj pokazatelj, kompanija pokušava da konsoliduje svoje poslovanje i da poveća profitabilnost po jedinici uloženog kapitala.

Priča kompanije Ahold Delhaize

Pre nego što krenemo sa tehničkim izvođenjem procene vrednosti, koju priču o Ahold Delhaize-u želimo da ispričamo?

Ahold Delhaize je konzervativna kompanija koja posluje na razvijenim tržištima (na kojima su se veliki formati maloprodaje dokazali) i koja će se u budućnosti fokusirati na zadržavanje postojeće pozicije i troškovnu efikasnost, ne na dalje širenje.

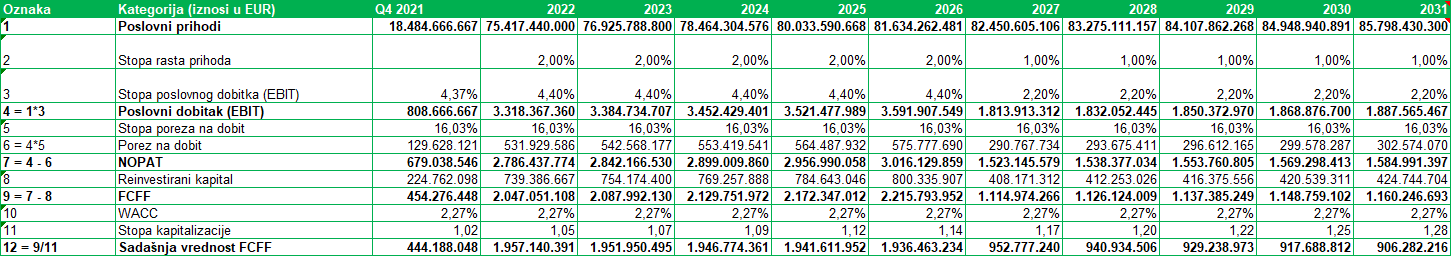

U nastavku je data tabela sa projekcijom novčanih tokova za narednih 10 godina i redom ćemo brojke u proceni vrednosti da povezujemo sa pričom:

U prvih pet godina projektovan je rast prihoda od 2%, a u kasnijem periodu od 1%. Pošto će se kompanija fokusirati na konsolidaciju poslovanja, ne na rast, predviđen je ovako nizak rast u budućnosti, znatno niži od rasta u periodu 2017 – 2021 (4,13%).

Stopa poslovnog dobitka će u prvih pet godina biti 4,40%, što je približno nivou iz prva 3 kvartala 2021. godine (više od prosečne stope za period 2017 – 2021 od 3,80%), jer pretpostavljamo da će programi uštede dati rezultat u prvih pet godina. Međutim, u kasnijem periodu je projektovana stopa od 2,20%, jer će konkurencija u grani vremenom biti još intenzivnija.

Stopa poreza na dobit u projekcijama je 16,03%, što je ponderisani prosek iz prethodnog perioda.

Reinvestiranje je projektovano na način da će stopa prinosa na investirani kapital (ROIC) vremenom padati sa trenutnih 8,75% na nivo blizu diskontoj stopi (ROIC od 4,30% u 2030. godini). Kompanija će svake godine na 2 EUR rasta prodaje ulagati 1 EUR kapitala (sopstvenog ili pozajmljenog), ali će zbog pada profita stopa prinosa vremenom opadati.

Primenjena je diskontna stopa (WACC) od 2,27%, obračunata na osnovu tekućih kretanja kamatnih stopa i prinosa na akcije. Reč je o vrlo niskoj diskontnoj stopi, što ukazuje na stabilnost i nizak rizik poslovanja kompanije.

Prilikom obračuna rezidualne vrednosti (vrednosti poslovanja nakon 2030. godine), primenili smo istu diskontnu stopu i pretpostavili smo da neće biti rasta novčanih tokova.

Obračun vrednosti poslovanja kompanije pre odbitka duga je prikazan u narednoj tabeli:

| Oznaka | Kategorija | Iznos (EUR) |

| 1 | Sadašnja vrednost FCFF u periodu projekcije (Q4 2021 – 2030) | 13.918.768.012 |

| 2 | Sadašnja rezidualna vrednost | 39.903.228.197 |

| 3 = 1 + 2 | Vrednost poslovanja pre odbitka duga (Enterprise value) | 53.821.996.209 |

Obračun vrednosti kapitala kompanije Ahold Delhaize (nakon što se odbije dug, dodaju gotovina i ulaganja u kompanije koje nisu uključene u konsolidovane finansijske izveštaje) je prikazan u narednoj tabeli:

| Oznaka | Kategorija | Iznos (EUR) |

| 1 | Vrednost poslovanja pre odbitka duga (Enterprise value) | 53.821.996.209 |

| 2 | Dug na dan 30.09.2021. godine | 19.166.000.000 |

| 3 | Manjinska ulaganja koja su uključena u konsolidovane finansijske izveštaje | 0 |

| 4 | Gotovina i gotovinski ekvivalenti | 5.299.000.000 |

| 5 | Neoperativna imovina i manjinska ulaganja koja nisu uključena u konsolidovane finansijske izveštaje | 582.304.192 |

| 6 = 1-2-3+4+5 | Vrednost kapitala | 40.537.300.402 |

| 7 | Broj običnih akcija na tržištu | 1.045.724.959 |

| 8 = 6/7 | Procenjena vrednost po običnoj akciji | 38,76 |

| 9 | Tekuća cena obične akcije (na dan 20.12.2021. godine) | 30,33 |

| 10 = 8/9 – 100% | Marža sigurnosti | 27,81% |

Zaključak procene vrednosti

U našem primeru, prema našim pretpostavkama vrednost akcije kompanije Ahold Delhaize je za oko 27% viša od trenutne cene akcije. Da li to znači da su akcije ove kompanije potecenjene i da ih treba kupiti?

Odgovor nije jednostavan. Investitori obično računaju maržu sigurnosti, kao razliku između procenjene i tekuće cene akcije. Ukoliko je marža sigurnosti niska (10% – 20% na primer), investitori neće kupovati akciju, jer znaju da postoji velika šansa da su loše obračunali vrednost akcije (ili će se dogoditi neki novi, nepredvidljivi događaji koji će oboriti vrednost kompanije) i da investicija nije isplativa. Međutim, pri visokoj marži sigurnosti, investitor je bolje zaštićen od svojih grešaka i nepredviđenih okolnosti, pa će se pre odlučiti na ulaganje.

Završna razmatranja

WTS Serbia je kompanija koja pomaže domaćim i stranim investitorima da se prilagodi domaćem, srpskom tržištu. Stojimo na raspolaganju za usluge procene vrednosti, kao i sve usluge iz oblasti finansija, poreza i računovodstva.

Kompanija koja je omogućila objavu teksta, Datalab, nudi poslovno informatičko rešenje koje će Vam olakšati poslovanje u Srbiji.

Primer procene vrednosti dat u tekstu je indikativnog karaktera i ne predstavlja investicioni savet. Autor ne poseduje akcije kompanije Ahold Delhaize, niti planira bilo kakva ulaganja u kompaniju do kraja 2021. godine. Stavovi izneti u tekstu su isključivo stavovi autora, a ne Datalab-a i WTS Serbia. Autor teksta nije u bilo kakvom poslovnom odnosu sa kompanijom Ahold Delhaize.